Travaux sur un bien immobilier démembré : jouez la carte fiscale sans perdre la partie !

Le démembrement de propriété est une pratique courante offrant divers avantages fiscaux reconnus, notamment en termes de transmission.

Lorsqu’il porte sur un bien immobilier, le démembrement de propriété permet de séparer la propriété en deux droits distincts : l’usufruit offrant à son titulaire un droit d’usage sur le bien (à ce titre, il peut y habiter, ou le louer et en percevoir les revenus) et la nue-propriété offrant à son titulaire le droit de détruire ou vendre le bien (avec l’accord toutefois de l’usufruitier dans ce dernier cas).

Le plus souvent prévu au sein du groupe familial, le démembrement apparaîtrait ici comme un outil fiscal optimal permettant d’assurer la sérénité de la famille notamment en vue d’une succession future.

Mais que se passe-t-il lorsque l’heure des travaux sonne ? Entre l’échiquier civil et le damier fiscal, la partie s’annonce complexe. Qui portera le fardeau des réparations ? Qui pourra bénéficier de la déduction fiscale ?

En effet, dans ce cas de figure, il est impératif de distinguer les dispositions relatives au droit civil de celles relatives au droit fiscal, lesquelles obéissent à des principes et des raisons d’être diamétralement opposés.

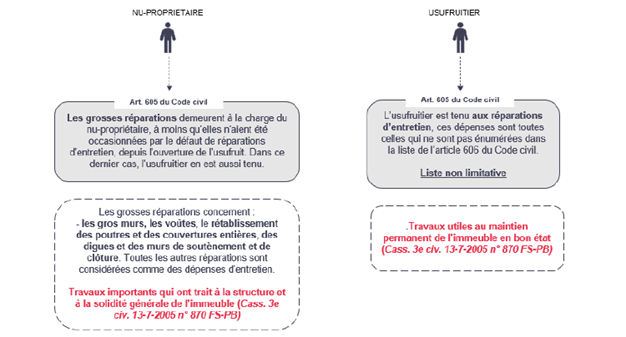

Les règles du droit civil permettent, en application des articles 605 et 606 du code civil, de déterminer à qui, de l’usufruitier ou du nu-propriétaire, incombent les travaux prévus sur le bien démembré.

Selon ces dispositions, le nu propriétaire est responsable de la prise en charge des travaux afférents “à la structure et à la solidité générale de l’immeuble” tandis que l’usufruitier est tenu au “travaux d’entretien utiles au maintien permanent de l’immeuble en bon état”.

Il convient de noter que la gestion des charges du démembrement est supplétive, ce qui signifie que les parties sont libres de prévoir, par exemple dans l’acte de donation en démembrement, une convention de répartition de travaux opérant une répartition différente de celle prévue par la loi.

Cette flexibilité offre ainsi une opportunité d’optimiser la répartition des frais en tenant compte des spécificités de chaque situation, et ce d’autant plus, qu’en cas de conflit, la qualification des réparations est laissée à l’appréciation des tribunaux lesquels n’ont pas toujours une vision concordante des qualifications de travaux (notamment en matière de ravalement de façade).

Une approche proactive permettra d’éviter les conflits potentiels et de garantir une gestion efficace et équitable des dépenses liées à la propriété démembrée.

Les règles du droit fiscal définissent, quant à elles, le traitement fiscal desdits travaux notamment : (1) le caractère déductible des dépenses, et (2) qui de l’usufruitier ou du nu-propriétaire pourra les imputer sur ses revenus imposables.

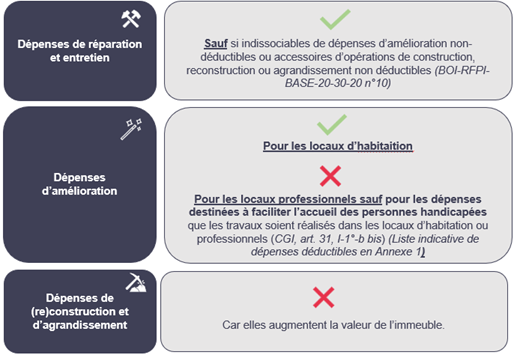

(1) Le droit fiscal opère une distinction entre trois catégories de dépenses, cette classification jouant un rôle déterminant dans l’appréciation de leur déductibilité fiscale.

(2) L’imputation des dépenses déductibles sur les revenus de l’usufruitier ou du nu-propriétaire obéit au principe suivant : la déduction est effectuée par celui qui paye et assume définitivement la dépense liée aux travaux.

Décryptage d’une subtilité juridique :

Les dépenses qui revêtent un caractère de « grosses réparations » au sens du droit civil peuvent revêtir le caractère de « dépenses de réparation et d’entretien » au sens du droit fiscal.

Par exemple, des travaux de ravalement d’un immeuble incluant du grattage mais aussi du piochage afin de recouvrir les fissures sont qualifiés, sur le plan civil, de « gros travaux » incombant au nu-propriétaire et échappent à la qualification de travaux « d’entretien » à la charge de l’usufruitier.

En revanche, ces travaux constituent paradoxalement, au sens du droit fiscal, des travaux « d’entretien » et sont donc fiscalement déductibles.

La répartition des charges de travaux d’un bien détenu en démembrement de propriété nécessite ainsi une analyse approfondie, prenant en compte à la fois les aspects civils et fiscaux.

Anticiper votre démembrement : prévenez les conflits, préservez l’harmonie, et profitez d’un avantage fiscal clair.

Le cabinet Aloy se tient naturellement à votre disposition en vue de l’organisation d’un démembrement réussi !